Trwa gorący czas związany z wystawianiem i poprawianiem formularzy informacji podatkowej PIT. W tym roku należy spodziewać się większej ilości korekt niż w latach ubiegłych. Wysokie prawdopodobieństwo błędnego wypełnienia PIT wynika ze znacznych zmian wzorów przygotowanych przez Ministerstwo Finansów. Największym zmianom uległ formularz informacji podatkowej PIT-11 ze względu na konieczności wykazania rozliczenia ulgi dla osób młodych, to jest do 26. roku życia. Z tego powodu niniejszy artykuł jest poświęcony formularzowi i korektom PIT 11.

Podstawa prawna

Ordynacja Podatkowa, art. 81, określa możliwości korygowania danych złożonych w deklaracji. Jej treść brzmi następująco:

Art. 81. Korekta złożonej deklaracji

1. Jeżeli odrębne przepisy nie stanowią inaczej, podatnicy, płatnicy i inkasenci mogą skorygować uprzednio złożoną deklarację.

1a. Osoba, która była wspólnikiem spółki cywilnej w chwili rozwiązania spółki, może skorygować uprzednio złożoną deklarację w zakresie wskazanym w art. 75 wniosek o stwierdzenie nadpłaty podatku § 3a.

2. Skorygowanie deklaracji następuje przez złożenie korygującej deklaracji.

3. (uchylony)

W myśl przytoczonych zasad, płatnik składek może korygować złożoną deklarację. Artykuł dotyczy również informacji podatkowych, do których zalicza się PIT-11. Korektę informacji i deklaracji podatkowych można złożyć do momentu ich przedawnienia. W tym przypadku przedawnienie następuje po pięciu latach, licząc od końca roku w którym składana jest deklaracja.

Zakres zmian

Według Ministerstwa Finansów, wzory uległy zmianom dotyczącym jedynie koniecznych informacji. Modyfikacje te należy ocenić jako znaczące. W praktyce:

- zmieniło się znaczenie kilku wierszy,

- pojawiło się kilka nowych pozycji, wynikających ze zmian w wierszach.

Nieprecyzyjne informacje ministerialne

Modyfikacje spowodowały duże trudności w poprawnym wypełnieniu formularzy. Sytuację dodatkowo skomplikował fakt, że zdarzało się, iż w początkowym okresie, przez blisko dwa tygodnie, płatnicy uzyskiwali od KIS (Krajowa Informacja Skarbowa) sprzeczne informacje. W efekcie niełatwym stało się ustalenie, jak prawidłowo wypełnić PIT-11. Płatnicy mogli zaczekać, aż wytyczne przyjmą bardziej oficjalną postać. Tymczasem dostawcy rozwiązań informatycznych musieli działać z wyprzedzeniem i ponosić ryzyko ewentualnej zmiany wytycznych.

W odpowiedzi na zamieszanie, Ministerstwo Finansów opublikowało 15 stycznia instrukcję wypełnienia dla formularza PIT-11. Czas na złożenie informacji PIT-11 nie został niestety przedłużony. Na przekazanie zeznań podatkowych zgodnie z instrukcją pozostały dwa tygodnie. Termin upłynął, podobnie jak w latach ubiegłych, wraz z końcem stycznia.

Warto wspomnieć, że nawet po publikacji instrukcji zdarzały się przypadki, w których KIS lub urzędy skarbowe zalecały inne wypełnienie formularza, niż wynikałoby to z opracowania ministerstwa. Z czasem sytuacja się unormowała. Przekazywane komunikaty stały się spójne, ale czasu na ostateczne wysłanie zeznań podatkowych pozostało niewiele.

Zmiany we wzorach formularzy

Poniżej przedstawione zostały najważniejsze zmiany we wzorze PIT 11, dzięki czemu widać, z czego wynikają wspomniane wcześniej błędy wypełnienia formularza. Poniższy opis ma charakter informacyjny i nie wyczerpuje tematu. Szczegółowe instrukcje wypełniania można znaleźć na stronie ministerstwa:

https://www.gov.pl/web/finanse/jak-wypelnic-pit-11-z-uwzglednieniem-tzw-ulgi-dla-mlodych

Zmiany, jakie zaszły w formularzu PIT 11:

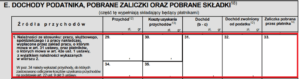

Blok E, wiersz 1

- W wierszu 1 bloku E nie wykazujemy przychodów, jakie osiągnęły osoby młode do ukończenie 26. roku życia w okresie od pierwszego sierpnia do 31 grudnia 2019 roku.

- Przychody osiągane z tytułu wypłaty zasiłków z ubezpieczenie społecznego wypłacanych przez zakład pracy zostały przeniesione. Obecnie należy je wykazywać w wierszu 8 bloku E.

Praktyka jednak jest taka, że wiele firm nie decyduje się na sporządzanie oddzielnych list w celu rozliczenia zasiłków, całość przychodów liczona na jednej liście. W tym wypadku należy pamiętać o ich podzieleniu i wykazaniu w odpowiednim wierszu.

Blok E, wiersz 2

- Wiersz 2 to najważniejsza zmiana w PIT-11. Należy wykazać w nim przychody uzyskane przez osoby w wieku do 26 lat osiągnięte w okresie od 1 sierpnia do 31 grudnia, po przekroczeniu limitu określonego w ustawie. Znajdą się w nim przychody, od których została obliczona zaliczka na podatek dochodowy w związku z przekroczeniem limitu (35 636,67 zł).

Znaczenie ma data wypłaty wynagrodzenie (listy płac, rachunku) oraz data ukończenia 26 urodzin.

Blok E, wiersz 6

- W wierszu 6, analogicznie do wiersza 2, należy wykazać przychody uzyskane przez osoby w wieku do 26 lat osiągnięte w okresie od 1 sierpnia do 31 grudnia, po przekroczeniu ustawowego limitu, uzyskane z tytułu realizacji umów zleceń i pokrewnych.

Blok E, wiersz 8

![]()

- W tym wierszu, w przeciwieństwie do lat ubiegłych, wykazywane są zasiłki pieniężne z ubezpieczenie społecznego wypłacane przez zakład pracy. Dane te zostały przeniesione z wiersza 1 poprzedniego wzoru informacji.

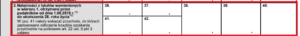

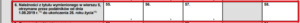

Nowe pozycje:

Opisane wyżej zmiany nie są jedynymi, jakie zostały wprowadzone. Ministerstwo wprowadziło także kilka nowych pozycji:

- Pozycja 70 – składki na ubezpieczenie społeczne, których podstawę stanowi przychód wymieniony w wierszu 2 i 6

- Pozycja 71 – składki na ubezpieczenie społeczne, których podstawę stanowi przychód zwolniony z opodatkowania (ulga dla młodych)

- Pozycja 73 – składki na ubezpieczenie zdrowotne, których podstawę stanowi przychód wymieniony w wierszu 2 i 6

- Pozycja 74 – składki na ubezpieczenie zdrowotne, których podstawę stanowi przychód zwolniony z opodatkowania (ulga dla młodych)

- Pozycja 86 – przychód podlagający zwolnieniu (ulga dla młodych)

- Pozycja 87 – część z pozycji 86 związana ze stosunku pracy i pokrewnych

- Pozycja 88 – część z pozycji 86 związana z umowami zlecenia

Powody korekt

Główny powód, dla którego potrzebne są korekty, to oczywiście błędy. Z sygnałów, jakie docierają do Asseco Business Solutions wynika, że błędy merytoryczne wynikają głównie z problemów z wypełnieniem nowych pozycji na wzorach zeznań. Nie są to jedyne błędy, z jakimi można się spotkać.

Same błędy można podzielić na kilka kategorii w zależności od tego, przez kogo zostały zgłoszone:

- wykryte przez płatnika po wysłaniu deklaracji

- wykryte przez podatników (pracowników, zleceniobiorców). Zdarzają się przypadki, gdzie pracownicy, po otrzymaniu zeznań, zgłaszają się do działów płac z prośbą o wyjaśnienia wyliczeń. W niektórych takich przypadkach ujawnia się błąd. Zdarzają się także: nieaktualny adres umieszczony na formularzu oraz drobne błędy, takie jak literówki.

- Wykryte przez urzędy skarbowe

Należy mieć na uwadze, że informacje wykazane na PIT-11 powinny pokrywać się ze stanem faktycznym, jaki miał miejsce w danym roku podatkowym. Dane powinny korelować z tymi na listach płac i przedstawiać rozliczenia z pracownikiem w zakresie zaliczki na podatek dochodowy i składników wpływających na jej wysokość (składki na ubezpieczenie społeczne, składki na ubezpieczenie zdrowotne). Ewentualne różnice w podatku zostaną wykazane w zeznaniu rocznym składanym przez podatnika.

Jak dokonać korekty?

Zakładając, że poprawnie wypełniliśmy formularz, powinniśmy przesłać do urzędu skarbowego korektę zeznania. W tym celu postępujemy zgodnie z wytycznymi zamieszczonymi na formularzu PIT-11. Dla potrzeb korekty należy zaznaczyć w pozycji 7 (Cel złożenia formularza) odpowiednią opcję „2. Korekta informacji”.

Na koniec pozostaje uzupełnienie ORD-ZU, w którym wpisać możemy uzasadnienie przyczyn złożenia korekty. Od 2016 roku druk ten nie jest obowiązkowy ale zaleca się jego wypełnienie w celu lepszej komunikacji z urzędem skarbowym.

Informowanie pracownika

Pamiętajmy o przekazaniu skorygowanej informacji PIT-11 także podatnikowi (pracownikowi, zleceniobiorcy). Stanowi ona podstawę do sporządzenie deklaracji służącej rozliczeniu rocznemu. Pracownik powinien dysponować zawsze aktualną wersją informacji PIT-11.

Obowiązki płatnika i podatnika

Na koniec kilka słów odnośnie obowiązków, jakie spoczywają tak na płatniku składek, jak i podatniku. Od dopełnienia ich zależy poprawne zakończenie procesu corocznego rozliczenia podatku dochodowego.

Płatnik składek odpowiedzialny jest za poprawne sporządzenie informacji podatkowej PIT-11 oraz za odprowadzenie kwot wynikających z pobranych zaliczek na podatek dochodowy. Za uchybienie obowiązkom grozi odpowiedzialność przewidziana w Kodeksie karnym skarbowym.

Na podatniku spoczywa obowiązek związany z zapłatą podatku wynikającą z rozliczenia rocznego. W wyniku rozliczenia rocznego może być wymagana dopłata podatku. Może także wystąpić sytuacja odwrotna, kiedy to podatnik otrzyma zwrot podatku, czego wszystkim życzymy.